Liste des articles

Vue 63 fois

25 février 2019

ICO : un nouveau mode de financement ?

Publié par

Caroline Le Moign

| Bitcoin

Dix ans après la création du Bitcoin et de la technologie blockchain, un nouveau mode de financement des entreprises technologiques s’est fortement développé en 2017 et 2018 : les Initial Coin Offerings (« ICO »). Ces opérations de levées de fonds sont effectuées à travers une technologie de registre distribué, et donnent lieu à une émission de jetons ou tokens, ceux-ci pouvant être ensuite, selon les cas, utilisés pour obtenir des produits ou services, échangés sur une plateforme (marché secondaire) et/ou pouvant rapporter un profit. Les porteurs d’un projet d’ICO garantissent qu’un nombre limité de tokens sera émis : ce mécanisme de rareté incite les investisseurs à acheter les tokens lorsque leur valeur est encore faible et à poursuivre leur engagement dans le projet. Malgré le risque de ce type d’investissement, son attrait réside dans la possibilité, en cas de réussite du projet, d’utiliser ces tokens contre le service promis ou de pouvoir espérer tirer profit de la liquidité ou de la vente des tokens sur un marché secondaire.

Cette nouvelle forme de financement, qui ressemble par certains aspects aux canaux de financement plus traditionnels (offre publique, capital-risque, crowdfunding), présente toutefois des caractéristiques propres particulières, en bénéficiant par exemple des effets de réseau et de la liquidité potentielle issue d’une possible cotation du token sur un marché secondaire. Ainsi, si ce nouveau mode de financement peut constituer une alternative utile pour les entreprises nouvelles ou innovantes, le caractère hybride des tokens les rendent difficile à qualifier juridiquement.

L’année 2018 a été marquée par plusieurs ICO impressionnantes, tant dans la célérité de la levée des fonds que par leurs montants, comme celles de Block.one (4,2 Md$ pour EOS, une blockchain de nouvelle génération), de Telegram (1,7 Md$ via sa vente privée, pour une application de messagerie instantanée populaire auprès des investisseurs en crypto-actifs) ou de TaTaTu (575 M$ en 20 jours pour un projet de plateforme de vidéos à la demande). Au total, 17 ICO ont collecté plus de 100 M$ (10 en 2018 et 7 en 2017) : ces montants levés représentent à eux seuls 40 % des montants totaux levés par ICO. Néanmoins depuis ces projets à succès, une baisse importante, tant en matière de montants levés que de projets proposés au public, a été observée lors du dernier trimestre 2018.

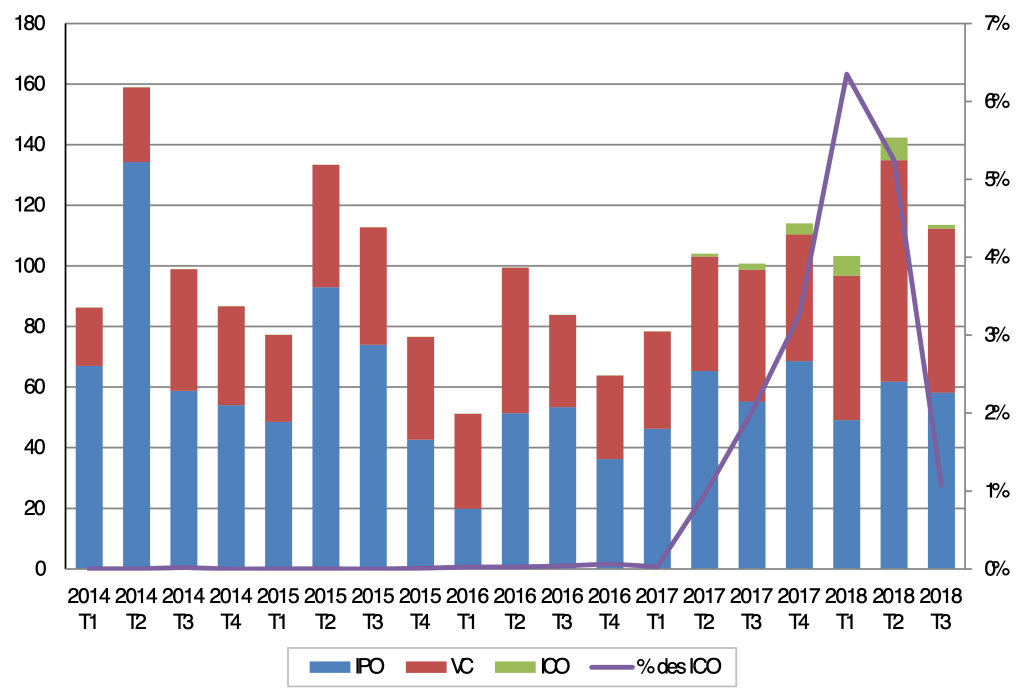

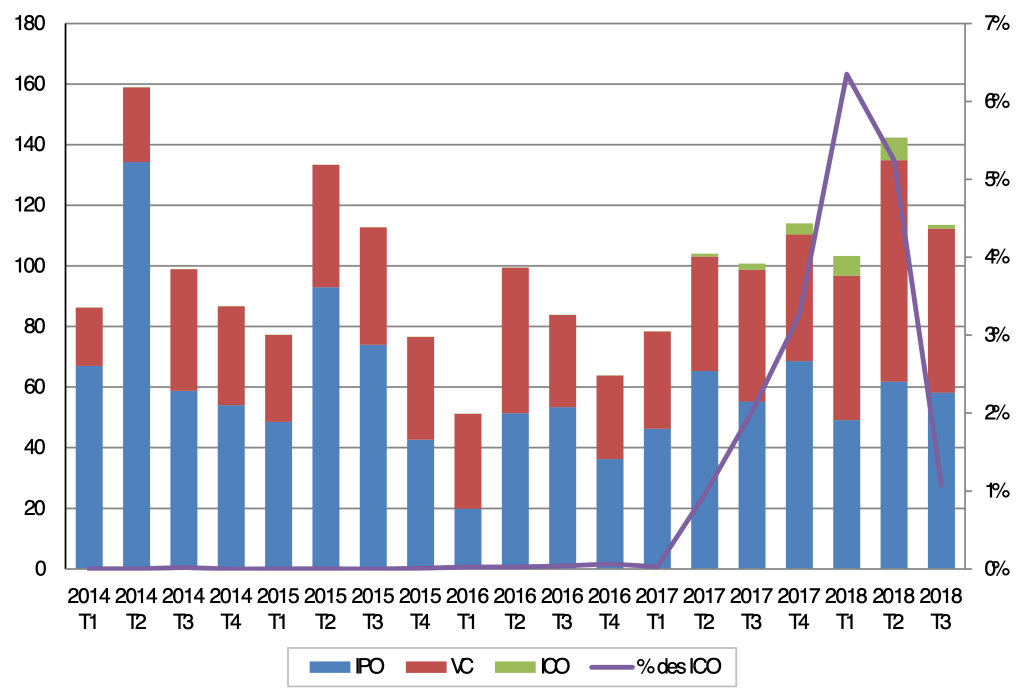

Avec leur croissance récente, les ICO ont représenté jusqu’à 6,3 % du total du financement en actions au niveau mondial (IPO et capital-risque) au premier trimestre 2018, tous secteurs confondus ; contre 1,6 % en moyenne en 2017 sur quatre trimestres.

[caption id="attachment_3920" align="aligncenter" width="800"] Montants levés par ICO comparés aux financements en actions, dans le monde (en milliards de dollars)

Montants levés par ICO comparés aux financements en actions, dans le monde (en milliards de dollars)

Si les montants levés demeurent faibles à ce stade (89 M€ pour 15 émetteurs), les ICO françaises ont représenté 4 % du financement en actions durant les 3 premiers trimestres 2018. Si la première vague d’émetteurs français était davantage tournée vers des secteurs technologiques et cherchait à collecter des montants relativement faibles (entre 200 000€ et 20 M€), les projets à venir se diversifient dans d’autres secteurs et espèrent collecter entre 1 et 180 millions d’euros. Les projets qui ambitionnent les levées de fonds les plus importantes sont liés au développement logiciel, aux objets connectés, à la gestion de données et au secteur de l’énergie.

À la différence des ICO terminées, ces projets ont par ailleurs déjà eu accès à des financements (2,2 millions d’euros en moyenne). Ces données soulignent l’intérêt croissant que ce mécanisme de levée de fonds suscite auprès de certains porteurs de projets, qui semblent plébisciter la possibilité de faire appel à une communauté d’investisseurs internationaux et l’introduire en sus d’autres canaux de financement plus traditionnels. En effet, parmi les raisons motivant le recours à une ICO, on retrouve le souhait de développer une communauté engagée sur leur plateforme et de bénéficier des avantages de la technologie blockchain. Néanmoins, la deuxième raison évoquée est celle de l’absence de dilution du capital.

Enfin, parmi tous les projets d’ICO terminés ou à venir, la très grande majorité (89 %) auraient des caractéristiques utilitaires, c’est-à-dire conférant des droits d’usage ou de paiement, typiquement contre des services fournis par les entreprises émettrices (utility tokens).

Plusieurs travaux académiques ont décomposé les facteurs de succès des ICO, en utilisant des analyses économétriques simples régressant les facteurs observés des ICO sur leur succès. Ils mettent principalement l’accent sur la transparence de l’opération et la qualité du signal envoyé aux investisseurs (expérience de l’équipe, code source disponible, document de référence présentant le projet, publication d’un budget prévisionnel, etc.). Ces facteurs sont d’ailleurs également identifiés par les acteurs français comme de bonnes pratiques à mettre en œuvre.

Ainsi, un nouveau régime de visa optionnel pour les offres de jetons figure à l’article 26 du projet de loi Pacte. Celui-ci dispose que les émetteurs de jetons pourront solliciter un visa de manière optionnelle auprès de l’AMF, sous réserve notamment que ceux-ci ne tombent pas sous le coup d’une réglementation existante telle que celle des instruments financiers et que l’émetteur soit constitué sous la forme d’une personne morale établie ou immatriculée en France.

L’AMF vérifiera que l’opération envisagée présente certaines garanties minimales permettant d’assurer la protection des investisseurs, notamment la qualité du document d’information destiné aux investisseurs, la présence d’un mécanisme de sécurisation des fonds collectés, la nature des communications à caractère promotionnel, etc. Une fois l’offre terminée, l’émetteur sera tenu d’informer les investisseurs des montants levés et de la présence d’un marché secondaire, le cas échéant. Par ailleurs, les émetteurs de jetons sollicitant le visa de l’AMF seront soumis aux exigences en matière de lutte contre le blanchiment et le financement du terrorisme. Les acteurs ainsi labellisés figureront sur une « liste blanche » tenue par l’AMF, qui sera ainsi en mesure d’identifier les acteurs qui respectent ces règles[5].

Finalement, les succès récents observés, l’émergence de nouveaux types d’émetteurs innovants, la démocratisation d’une nouvelle forme d’engagement dans un projet d’entreprise pour les investisseurs, ainsi que les possibilités de désintermédiation permises par la technologie blockchain, laissent à penser qu’il y a de la place pour ce nouveau processus de levée de fonds aux côtés des canaux de financement habituels. Néanmoins, compte tenu du caractère transfrontière des projets et de ce type d’investissements, une coopération internationale et européenne en matière de régulation et d’identification des fraudes apparaît indispensable.

L’ensemble de l’étude peut être consultée ici : https://www.amf-france.org/Publications/Lettres-et-cahiers/Risques-et-tendances/Archives?docId=workspace%3A%2F%2FSpacesStore%2F27604d2f-6f2b-4877-98d4-6b1cf0a1914b

[1] On notera que cette analyse utilise des données sur les ICO mondiales issues de sources publiques, dont les informations reportées varient, parfois de manière importante, en raison de l’absence de réglementation concernant la transparence des informations sur ces levées de fonds. Les projets retenus peuvent donc souffrir du biais du survivant, les informations concernant les ICO ayant échoué étant par nature moins disponibles. De plus, la plupart des ICO lèvent une partie ou tous les fonds en crypto-actifs, ainsi les montants levés peuvent être volatils.

[2] Les données sont issues d’ICOdata et de Coindesk à fin octobre 2018, ainsi que des sites internet des émetteurs ou d’autres évaluateurs pour vérifier certains montants. L’ICO de Petro est écartée en raison de l’absence de données fiables concernant les montants levés. Si la majorité des erreurs ou doublons ont été vérifiés, il est possible que certaines erreurs demeurent.

[3] Données issues d’ICObench à fin octobre 2018, corroborées par les données d’ICOwatchlist.

[4] En sus de la Suisse, les Iles Caïmans (941 M$) et les Iles Vierges Britanniques (622 M$) se placent dans les 10 premiers pays en matière de montant levé par ICO.

[5] Néanmoins, si, après avoir apposé son visa, l'AMF constate que l'offre proposée au public n'est plus conforme au contenu du document d'information ou ne présente plus les garanties associées à l’obtention du visa, elle peut ordonner qu'il soit mis fin à toute communication concernant l'offre faisant état de son visa et retirer son visa à titre définitif ou jusqu'à ce que l'émetteur satisfasse de nouveau aux conditions du visa.

Cette nouvelle forme de financement, qui ressemble par certains aspects aux canaux de financement plus traditionnels (offre publique, capital-risque, crowdfunding), présente toutefois des caractéristiques propres particulières, en bénéficiant par exemple des effets de réseau et de la liquidité potentielle issue d’une possible cotation du token sur un marché secondaire. Ainsi, si ce nouveau mode de financement peut constituer une alternative utile pour les entreprises nouvelles ou innovantes, le caractère hybride des tokens les rendent difficile à qualifier juridiquement.

Un développement récent et encore marginal

Les levées de fonds par ICO sont un phénomène récent : au total, les montants levés par ICO représenteraient 22,2 Md$, principalement en 2017 et 2018 (respectivement 6,8 et 15,2 Md$)[1]. Une certaine forme de concentration est également observable, puisque le nombre de projets a crû de manière importante en 2017, avec plus de 520 projets réussis au 4e trimestre 2017, mais décroît depuis. En parallèle, les montants moyens levés par projet sont à la hausse depuis 2015, passant de 1,1 M$ en 2015 à 8,2 M$ en 2017, à 14,4 M$ en moyenne pour les trois premiers trimestres 2018.L’année 2018 a été marquée par plusieurs ICO impressionnantes, tant dans la célérité de la levée des fonds que par leurs montants, comme celles de Block.one (4,2 Md$ pour EOS, une blockchain de nouvelle génération), de Telegram (1,7 Md$ via sa vente privée, pour une application de messagerie instantanée populaire auprès des investisseurs en crypto-actifs) ou de TaTaTu (575 M$ en 20 jours pour un projet de plateforme de vidéos à la demande). Au total, 17 ICO ont collecté plus de 100 M$ (10 en 2018 et 7 en 2017) : ces montants levés représentent à eux seuls 40 % des montants totaux levés par ICO. Néanmoins depuis ces projets à succès, une baisse importante, tant en matière de montants levés que de projets proposés au public, a été observée lors du dernier trimestre 2018.

Avec leur croissance récente, les ICO ont représenté jusqu’à 6,3 % du total du financement en actions au niveau mondial (IPO et capital-risque) au premier trimestre 2018, tous secteurs confondus ; contre 1,6 % en moyenne en 2017 sur quatre trimestres.

[caption id="attachment_3920" align="aligncenter" width="800"]

Montants levés par ICO comparés aux financements en actions, dans le monde (en milliards de dollars)

Montants levés par ICO comparés aux financements en actions, dans le monde (en milliards de dollars)

Source : Bloomberg, Eikon, AMF[2].

Concernant la répartition géographique des levées de fonds, on peut noter que les informations disponibles sont relativement parcellaires, certains sites d’information faisant référence à la localisation des porteurs de projets ou à celle de l’entité juridique, lorsque celle-ci existe et est disponible. La plupart s’accordent sur le fait que le marché est localisé, 10 pays représentant 59 % des levées de fonds globales[3]. La prévalence des États-Unis est claire (14 % des projets en nombre mais 7,3 milliards de dollars levés), de même que la Russie (7 % des projets, 2,3 milliards de dollars) et dans une moindre mesure de Singapour (10 % des projets, 1,9 milliard de dollars). En Europe, la Suisse et le Royaume Uni sont des pays privilégiés pour les ICO (respectivement 5 % et 9 % des projets, 1,7 et 1,1 milliards de dollars levés), de même que l’Estonie (5 % des projets, 594 millions de dollars levés). La localisation de l’ICO tient également en partie à l’environnement légal du pays, puisque l’on observe une sur-représentation de petits pays dont la régulation ou l’absence de régulation est favorable aux ICO[4].Principales caractéristiques des ICO françaises

Un an après le lancement du programme UNICORN d’accompagnement des levées de fonds en crypto-actifs en France, l’Autorité des Marchés Financiers (AMF) a lancé un questionnaire auprès des porteurs de projets d’ICO françaises, c’est-à-dire dont la structure juridique est en France, et qui avaient fait la démarche de venir rencontrer le régulateur, afin de mieux comprendre les modèles d’affaires utilisés par ces émetteurs.Si les montants levés demeurent faibles à ce stade (89 M€ pour 15 émetteurs), les ICO françaises ont représenté 4 % du financement en actions durant les 3 premiers trimestres 2018. Si la première vague d’émetteurs français était davantage tournée vers des secteurs technologiques et cherchait à collecter des montants relativement faibles (entre 200 000€ et 20 M€), les projets à venir se diversifient dans d’autres secteurs et espèrent collecter entre 1 et 180 millions d’euros. Les projets qui ambitionnent les levées de fonds les plus importantes sont liés au développement logiciel, aux objets connectés, à la gestion de données et au secteur de l’énergie.

À la différence des ICO terminées, ces projets ont par ailleurs déjà eu accès à des financements (2,2 millions d’euros en moyenne). Ces données soulignent l’intérêt croissant que ce mécanisme de levée de fonds suscite auprès de certains porteurs de projets, qui semblent plébisciter la possibilité de faire appel à une communauté d’investisseurs internationaux et l’introduire en sus d’autres canaux de financement plus traditionnels. En effet, parmi les raisons motivant le recours à une ICO, on retrouve le souhait de développer une communauté engagée sur leur plateforme et de bénéficier des avantages de la technologie blockchain. Néanmoins, la deuxième raison évoquée est celle de l’absence de dilution du capital.

Enfin, parmi tous les projets d’ICO terminés ou à venir, la très grande majorité (89 %) auraient des caractéristiques utilitaires, c’est-à-dire conférant des droits d’usage ou de paiement, typiquement contre des services fournis par les entreprises émettrices (utility tokens).

Plusieurs travaux académiques ont décomposé les facteurs de succès des ICO, en utilisant des analyses économétriques simples régressant les facteurs observés des ICO sur leur succès. Ils mettent principalement l’accent sur la transparence de l’opération et la qualité du signal envoyé aux investisseurs (expérience de l’équipe, code source disponible, document de référence présentant le projet, publication d’un budget prévisionnel, etc.). Ces facteurs sont d’ailleurs également identifiés par les acteurs français comme de bonnes pratiques à mettre en œuvre.

Un nouveau cadre réglementaire français

Afin d’assurer la protection des consommateurs, qui peuvent se trouver exposés aux risques de fraude, d’asymétrie d’information ou de volatilité de leurs investissements, les régulateurs internationaux s’interrogent sur la qualification de ce mode de financement hybride et la meilleure manière d’encadrer les abus. La France a choisi de proposer un encadrement optionnel de ces levées de fonds, afin d’identifier les opérations respectant un certain nombre de garanties et d’assurer un juste équilibre entre la protection des investisseurs et l’accompagnement de l’innovation.Ainsi, un nouveau régime de visa optionnel pour les offres de jetons figure à l’article 26 du projet de loi Pacte. Celui-ci dispose que les émetteurs de jetons pourront solliciter un visa de manière optionnelle auprès de l’AMF, sous réserve notamment que ceux-ci ne tombent pas sous le coup d’une réglementation existante telle que celle des instruments financiers et que l’émetteur soit constitué sous la forme d’une personne morale établie ou immatriculée en France.

L’AMF vérifiera que l’opération envisagée présente certaines garanties minimales permettant d’assurer la protection des investisseurs, notamment la qualité du document d’information destiné aux investisseurs, la présence d’un mécanisme de sécurisation des fonds collectés, la nature des communications à caractère promotionnel, etc. Une fois l’offre terminée, l’émetteur sera tenu d’informer les investisseurs des montants levés et de la présence d’un marché secondaire, le cas échéant. Par ailleurs, les émetteurs de jetons sollicitant le visa de l’AMF seront soumis aux exigences en matière de lutte contre le blanchiment et le financement du terrorisme. Les acteurs ainsi labellisés figureront sur une « liste blanche » tenue par l’AMF, qui sera ainsi en mesure d’identifier les acteurs qui respectent ces règles[5].

Finalement, les succès récents observés, l’émergence de nouveaux types d’émetteurs innovants, la démocratisation d’une nouvelle forme d’engagement dans un projet d’entreprise pour les investisseurs, ainsi que les possibilités de désintermédiation permises par la technologie blockchain, laissent à penser qu’il y a de la place pour ce nouveau processus de levée de fonds aux côtés des canaux de financement habituels. Néanmoins, compte tenu du caractère transfrontière des projets et de ce type d’investissements, une coopération internationale et européenne en matière de régulation et d’identification des fraudes apparaît indispensable.

L’ensemble de l’étude peut être consultée ici : https://www.amf-france.org/Publications/Lettres-et-cahiers/Risques-et-tendances/Archives?docId=workspace%3A%2F%2FSpacesStore%2F27604d2f-6f2b-4877-98d4-6b1cf0a1914b

[1] On notera que cette analyse utilise des données sur les ICO mondiales issues de sources publiques, dont les informations reportées varient, parfois de manière importante, en raison de l’absence de réglementation concernant la transparence des informations sur ces levées de fonds. Les projets retenus peuvent donc souffrir du biais du survivant, les informations concernant les ICO ayant échoué étant par nature moins disponibles. De plus, la plupart des ICO lèvent une partie ou tous les fonds en crypto-actifs, ainsi les montants levés peuvent être volatils.

[2] Les données sont issues d’ICOdata et de Coindesk à fin octobre 2018, ainsi que des sites internet des émetteurs ou d’autres évaluateurs pour vérifier certains montants. L’ICO de Petro est écartée en raison de l’absence de données fiables concernant les montants levés. Si la majorité des erreurs ou doublons ont été vérifiés, il est possible que certaines erreurs demeurent.

[3] Données issues d’ICObench à fin octobre 2018, corroborées par les données d’ICOwatchlist.

[4] En sus de la Suisse, les Iles Caïmans (941 M$) et les Iles Vierges Britanniques (622 M$) se placent dans les 10 premiers pays en matière de montant levé par ICO.

[5] Néanmoins, si, après avoir apposé son visa, l'AMF constate que l'offre proposée au public n'est plus conforme au contenu du document d'information ou ne présente plus les garanties associées à l’obtention du visa, elle peut ordonner qu'il soit mis fin à toute communication concernant l'offre faisant état de son visa et retirer son visa à titre définitif ou jusqu'à ce que l'émetteur satisfasse de nouveau aux conditions du visa.

Aucun commentaire

Vous devez être connecté pour laisser un commentaire. Connectez-vous.