Les défis et succès de la coopération fiscale internationale à l’aune d’une nouvelle crise économique

INTRODUCTION

Le monde traverse actuellement une crise sanitaire globale sans précédent, avec des conséquences sociales et économiques considérables. L’épidémie du coronavirus frappe l’économie mondiale à un moment particulièrement difficile, où les tensions commerciales enrayent la croissance et l’incertitude politique dégrade la confiance. En réponse à cette urgence, les gouvernements doivent réagir rapidement et l’OCDE s’est donné pour priorité de les accompagner, notamment à travers l’élaboration de mesures temporaires de politique et d’administration fiscales. Néanmoins, malgré ce contexte, l’OCDE continue à travailler sur ses objectifs de long terme, parmi lesquels la coopération fiscale internationale. Cette dernière sera très nécessaire en sortie de crise pour éviter un retour à un monde fragmenté où l’absence de coopération pénaliserait aussi bien les acteurs économiques, en multipliant les risques de double imposition, que les États qui devront, par cette coopération, sécuriser la collecte des impôts.

La crise financière et économique de 2008 a provoqué une prise de conscience généralisée des États sur la nécessité d’instaurer plus de réglementation et de transparence en matière fiscale à l’échelle internationale. La récession et l’explosion de la dette publique qui résultèrent de la crise de 2008 ont renforcé la nécessité pour les États d’accroître leurs recettes publiques, notamment à travers le recouvrement de l’impôt. Alors que les États étaient contraints à des hausses d’impôts, notamment sur les particuliers et la consommation, la fraude fiscale n’était plus tolérable, surtout celle des plus privilégiés par l’utilisation du secret bancaire et de dissimulation illégale d’actifs dans des structures offshore. Dans un deuxième temps, l’évasion fiscale des entreprises multinationales, qui se distingue de la fraude par la légalité des moyens utilisés, fut aussi mise en lumière notamment par le travail d’investigation de journalistes[1] sur les pratiques fiscales dommageables des États et des multinationales.

Deux phénomènes ont contribué à l’expansion des stratégies illégales et légales d’évitement de l’impôt.

- La concurrence fiscale à laquelle se livrent certains États, par l’adoption de mesures d’incitation fiscale visant à renforcer leur attractivité économique, conduit à créer des failles entre les différentes règles fiscales nationales ; et

- La mondialisation, qui permet le déplacement des activités économiques et, par là même, le transfert des bénéfices vers ces États à régime fiscal privilégié.

En exerçant leur activité de manière transfrontalière, les entreprises multinationales sont à même de tirer profit des différences qui existent entre les législations fiscales nationales et de planifier la localisation avantageuse de leurs actifs, notamment immatériels (marques, brevets, logiciels, etc.), et de leurs bénéfices.

Face aux pratiques de fraude et d’évasion fiscales, les pays du G20 ont mandaté l’OCDE depuis 2009 sur plusieurs livrables dans l’objectif de s’assurer que le système fiscal international soit juste et viable. En 2009, les pays du G20 et l’OCDE se sont attaqués à la fraude fiscale en renforçant la transparence et la collaboration internationale en matière fiscale et en mettant fin au secret bancaire (I). Depuis 2012, sous le mandat du G20, l’OCDE mène une lutte contre l’évasion fiscale des entreprises multinationales à travers le projet BEPS (« Base Erosion and Profit Shifting ») (II). Plus récemment, la transformation numérique, en bouleversant les modèles économiques, a soulevé de nombreux défis en matière fiscale. Sous un mandant du G20, l’OCDE travaille actuellement avec 137 pays et juridictions sur un pied d’égalité afin d’élaborer une solution de long terme avant la fin de l’année 2020 pour relever ces défis (III).

I.LES PROGRÈS EN MATIÈRE DE TRANSPARENCE FISCALE

Avec l’augmentation des flux transnationaux de capitaux générés par un système financier mondialisé, l’échange de renseignements et la transparence en matière fiscale sont indispensables pour lutter efficacement contre la fraude fiscale. Le Forum mondial sur la transparence et l’échange de renseignements à des fins fiscales (Forum Mondial) assure que ces travaux bénéficient à tous les pays, et notamment les pays en développement. Ainsi, des programmes d’assistance qui leur sont destinés sont mis en place par l’OCDE tels que l’initiative Afrique lancée en 2014 et l’accueil de la déclaration de Punta del Este.

QUELLES SONT LES NORMES D’ÉCHANGE DE RENSEIGNEMENTS ET LEUR APPLICATION ?

Depuis 2009, le Forum mondial, qui comprend plus de 160 membres, s’assure que les pays mettent en œuvre les deux normes sur l’échange de renseignements à des fins fiscales : (i) l’échange de renseignements sur demande et (ii) l’échange automatique de renseignements sur les comptes financiers.

L’échange de renseignements sur demande entre deux administrations fiscales s’applique lorsque l’une d’elle a besoin de renseignements particuliers sur un contribuable. Par exemple, dans le cadre d’une enquête financière sur un particulier X, chef d’entreprise en France, l’administration fiscale française envoie une demande de renseignements précise au Luxembourg et à la Belgique sur les comptes financiers de deux sociétés holdings détenues par Monsieur X. La demande doit dans ce cas remplir les critères de « pertinence vraisemblable », c’est-à-dire que l’administration fiscale doit motiver sa demande. Il n’est ainsi pas possible d’aller à la pêche aux renseignements.

Depuis 2010, le Forum Mondial s’assure de l’application de la norme de l’échange de renseignements sur demande sur la base de règles de jeu équitables (« level playing field »). La surveillance s’effectue grâce à des examens par les pairs sur les cadres juridiques et réglementaires prévus ainsi que l’application de ces cadres en pratique. Depuis 2016, la norme fut renforcée et le deuxième cycle d’évaluation introduit l’exigence de disponibilité des informations relatives aux « bénéficiaires effectifs » des entités juridiques et comptes bancaires, et non plus seulement aux « bénéficiaires juridiques ». Depuis 2010, les progrès furent considérables. Les résultats des évaluations par les pairs sont désormais globalement positifs, puisque 90 % des nouvelles notations données sont satisfaisantes (« conforme » ou « conforme pour l’essentiel »).

Depuis 2014, la mise en place de la seconde norme sur l’échange automatique de renseignements sur les comptes financiers[2] marque une étape cruciale dans la lutte contre la fraude fiscale, avec la fin effective du secret bancaire. Cette norme prévoit une transmission automatique et annuelle des informations sur les comptes financiers des non-résidents entre les administrations fiscales des pays concernés. Par exemple, l’administration française reçoit annuellement les renseignements sur les comptes de banques suisses détenus par des résidents français. Cette norme s’applique à tous les pays membres du Forum mondial, à l’exception des pays en développement qui n’ont pas de centre financier. Néanmoins, certains se sont engagés à appliquer cette nouvelle norme selon un calendrier individualisé.

QUELS IMPACTS DE L’ÉCHANGE DE RENSEIGNEMENTS ?

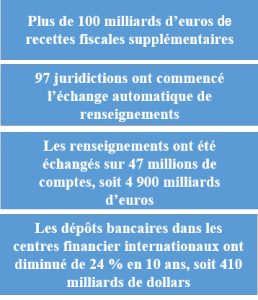

L’impact de l’échange automatique de renseignements est significatif. En quelques années, plus de 100 milliards d’euros de recettes fiscales supplémentaires ont été identifiées. A ce jour, 97 juridictions ont échangé automatiquement des renseignements relatifs à plus de 47 millions de comptes financiers, lesquels représentent environ 4 900 milliards d’euros. L’échange automatique de renseignements aurait diminué les dépôts bancaires dans les centres financiers internationaux de 24 % en seulement 10 ans[3].

Alors que le Forum Mondial vient de fêter ses 10 ans[4] et au-delà de ses résultats, la création et le développement du Forum mondial a marqué un tournant en matière de gouvernance dans la coopération fiscale internationale.

II.LA LUTTE CONTRE L’OPTIMISATION FISCALE AGRESSIVE DES ENTREPRISES MULTINATIONALES

Les stratégies d’évitement de l’impôt, fondées cette fois-ci sur des moyens légaux, exploitent les failles et différences entre les règles fiscales nationales en vue de réduire l’assiette fiscale. Les enjeux sont colossaux puisque l’évasion fiscale représenterait entre 100 et 240 milliards de dollars de pertes fiscales par an pour les États.

En 2012, le G20 a donné mandat à l’OCDE d’établir un Plan d’Action permettant de lutter contre ces pratiques sous la dénomination de Projet BEPS (« Base Erosion and Profit Shifting »). À l’issue de nombreuses consultations publiques, les quinze rapports finaux du Projet BEPS ont été approuvés par les ministres des Finances à la fin de l’année 2015.

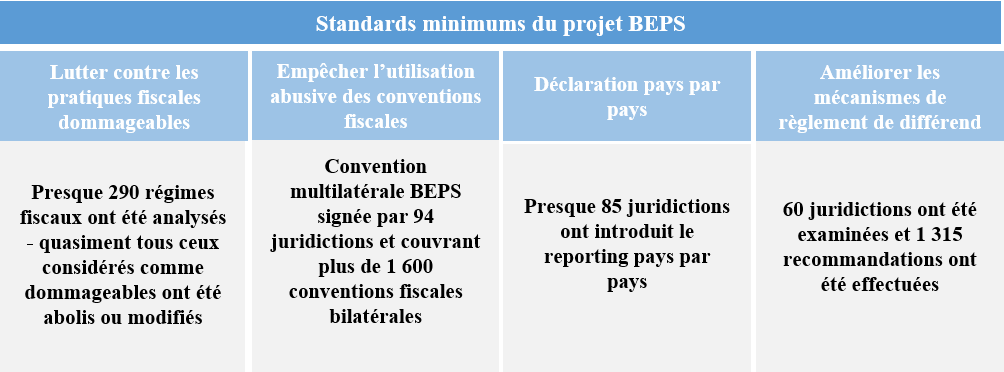

Aujourd’hui, le Cadre inclusif sur le BEPS, établi en 2016 et composé plus de 135 juridictions membres, assure la mise en œuvre effective de ces quinze actions, dont quatre standards minimums, portant sur les principaux aspects de la fiscalité internationale. Chacun des quatre standards minimums est soumis à un examen par les pairs afin de s’assurer de sa mise en œuvre efficace et en temps voulu, et ainsi garantir le respect du principe d’équité des règles du jeu. Tous les membres du Cadre inclusif sur le BEPS s’engagent à appliquer les standards minimums et à participer à l’examen par les pairs. À titre d’exemple, sur les 290 régimes fiscaux préférentiels analysés dans le cadre de l’action 5[5], quasiment tous les régimes considérés comme dommageables ont été abolis ou modifiés. De même, conformément à l’action 13 sur le reporting pays par pays[6], environ 80 pays ont mis en place une obligation pour les multinationales de fournir aux autorités fiscales une « déclaration pays par pays » recensant des informations sur leurs employés, leur chiffre d’affaires, leurs actifs et leurs impôts.

Pour assurer une mise en œuvre coordonnée de certaines mesures du projet BEPS et ainsi lutter contre le « treaty shopping », l’action 15 sur l’instrument multilatéral prévoit l’adoption d’une convention multilatérale dont l’objet est de modifier les conventions fiscales bilatérales. À ce jour, cet instrument a été signé par 94 juridictions et couvre plus de 1 600 conventions bilatérales. Cette convention fait gagner un temps précieux aux États puisqu’elle leur évite de renégocier leurs conventions bilatérales une par une.

Comme en matière d’échange de renseignements, nombre de pays en développement ainsi que les principaux centres financiers participent pleinement aux travaux sur le projet BEPS. La diversité à la fois économique et géographique des membres du Cadre inclusif est également soutenue par des programmes visant à renforcer les capacités des pays qui en ont besoin. Cette assistance technique et de terrain s’appuie notamment sur l’initiative Inspecteurs des impôts sans frontières de l’OCDE et du Programme des Nations Unies pour le Développement (PNUD), qui a permis à ce jour de collecter plus de 532 millions d’euros de recettes fiscales supplémentaires dans les pays en développement.

III. LES DÉFIS FISCAUX SOULEVÉS PAR LA NUMÉRISATION DE L’ÉCONOMIE

Bien que le degré de coopération internationale n’ait jamais été aussi élevé qu’aujourd’hui, relever les défis fiscaux soulevés par la numérisation de l’économie reste la priorité dans l’agenda fiscal des pays du G20, et même plus largement, avec l’émergence de nombreuses mesures unilatérales telles que la taxe GAFA en France. Avec des tensions fortes entre certains pays, ce sujet fait l’objet d’une pression internationale croissante, avec des conséquences potentielles sur le commerce international.

Les modèles d’affaires ont radicalement changé au cours du siècle dernier, avec des multinationales qui concentrent souvent leur création de valeur dans des marques et autres « biens immatériels ». Cette création de valeur, qui peut être très importante pour certaines entreprises, est facile à déplacer et plus difficile à taxer[7]. Ce phénomène est exacerbé par la numérisation de l’économie, certaines entreprises n’ayant pas ou que très peu de présence physique dans les pays de marché.

Or, les législations fiscales nationales, qui remontent aux années 1920, n’ont pas évolué au même rythme que la numérisation de l’économie. Elles nécessitent une présence physique de l’entreprise pour qu’un pays puisse imposer son activité sur son territoire.

Sur demande des ministres des Finances des pays du G20 lors de leur réunion à Baden-Baden en mars 2017, le Cadre inclusif sur le BEPS a publié un Rapport intérimaire en mars 2018[8], analysant les défis fiscaux découlant de l’émergence de nouveaux modèles d’affaires d’entreprises à forte composante numérique. Le travail s’est accéléré en 2019 avec la publication en janvier 2019 d’une « note politique » du cadre inclusif organisant les travaux sur deux piliers.

Le premier pilier repose sur une « approche unifiée », adoptée le 30 janvier 2020, prévoyant de nouvelles règles de détermination du lieu où l’impôt doit être payé (règles dites « du lien ») et la répartition des profits qui doivent y être taxés (règles dites de « répartition des bénéfices »). Les objectifs du premier pilier de la réforme sont (i) d’attribuer plus de droit d’imposer aux pays de marché lorsque les multinationales y exercent des activités significatives et durables sans avoir forcément de présence physique et (ii) de s’assurer de la stabilité du système fiscal international, en renforçant les procédures de prévention et de règlement des différends et, par là même, la sécurité juridique.

Quant au second pilier, il a vocation à résoudre les problématiques de BEPS restantes et à s’assurer que les groupes d’entreprises soient soumis à un niveau minimum d’imposition.

Le 30 janvier 2020, le Cadre inclusif s’est mis d’accord sur les paramètres de la poursuite des négociations du premier pilier, et sur un plan de travail révisé de onze volets sur les travaux qui restent à entreprendre, leur calendrier et l’attribution de ces travaux aux groupes de travail. Les Membres ont également décidé de poursuivre les discussions sur le second pilier[9].

Pour éclairer les pays dans leurs décisions, l’OCDE a publié en février 2020 une analyse préliminaire, qui montre que les réformes fiscales internationales proposées auraient un impact économique significatif puisqu’elles augmenteraient les recettes mondiales d’impôt sur les sociétés jusqu’à 4 %, soit 100 milliards de dollars[10]. L’augmentation relative des recettes d’impôt sur les sociétés par rapport au total perçu serait globalement homogène pour les économies à haut, moyen et faible revenus.

Le Cadre inclusif est déterminé à poursuivre ses efforts en vue de parvenir à une solution fondée sur un consensus d’ici à la fin 2020, notamment lors des réunions prévues les 1 et 2 juillet 2020 à Berlin. Toutefois, la crise sanitaire du Covid-19 et son impact sur l’économie mondiale mobilisent, actuellement et pour les prochains mois, les gouvernements du monde entier, qui essayent d’endiguer les conséquences de cette crise sur l’économie. Dans ce contexte et bien que le travail continue au sein du Cadre Inclusif, il ne peut être exclu que des modifications soient apportées au projet pour s’assurer d’une réponse rapide et pragmatique aux défis fiscaux posés par la numérisation de l’économie.

[1] En particulier, le Consortium international des journalistes d’investigation et leur enquête sur les Luxleaks : https://www.icij.org/investigations/luxembourg-leaks/.

[2] L’échange automatique de renseignements sur les comptes financiers est basé sur la Norme Commune de Déclaration (NCD). Elle établit la liste des institutions financières soumises à cette obligation déclarative, les différents types de comptes et les contribuables concernés, les procédures de diligence raisonnable qui doivent être suivies par les institutions financières pour identifier et obtenir des renseignements sur ces contribuables ainsi que les renseignements à déclarer.

[3] https://www.oecd.org/fr/fiscalite/la-communaute-internationale-a-obtenu-un-succes-sans-precedent-dans-la-lutte-contre-la-fraude-fiscale-internationale.htm.

[4] https://www.oecd.org/tax/transparency/rapport-10-ans-forum-mondial.pdf.

[5] Le standard minimum du Rapport sur l’Action 5 comprend deux parties. Un aspect se rapporte au processus d’examen par les pairs des régimes fiscaux préférentiels afin d’identifier les caractéristiques de ces régimes qui peuvent faciliter l’érosion de la base et le transfert de bénéfices et peuvent donc avoir une incidence défavorable sur l’assiette fiscale d’autres juridictions. La deuxième partie comprend un engagement pour la transparence par l’échange spontané obligatoire de renseignements pertinents sur les décisions spécifiques aux contribuables qui, lorsqu’elles ne font pas l’objet d’un tel échange de renseignements, pourraient donner lieu à des préoccupations en matière de BEPS.

[6] Le standard minimum du Rapport sur l’Action 13 fournit un modèle permettant aux multinationales de déclarer certaines informations (notamment sur les employés, le chiffre d’affaires, les actifs et les impôts) chaque année et dans chaque juridiction dans laquelle elles exercent des activités. Ce Rapport comprend également un dispositif de mise en œuvre composé d’un modèle de législation dont les pays peuvent s’inspirer et de trois modèles d’accords entre autorités compétentes afin de faciliter l’échange effectif des déclarations pays par pays.

[7] NDLR : voir à ce sujet l’article « Les multinationales rendent-elles le PIB obsolète ? – Le PIB et les finances publiques » de François Ecalle et François Lequiller, publié dans variances.eu en février 2019, http://variances.eu/?p=3923

[8] OCDE (2018), Les défis fiscaux soulevés par la numérisation de l’économie – rapport intérimaire 2018, Cadre inclusif sur le BEPS, Projet OCDE/G20 sur l’érosion de la base d’imposition et le transfert de bénéfices, Éditions OCDE, Paris.

[9] OECD (2020), Statement by the OECD/G20 Inclusive Framework on BEPS on the Two-Pillar Approach to Address the Tax Challenges Arising from the Digitalisation of the Economy – January 2020, OECD/G20 Inclusive Framework on BEPS, OECD, Paris.

[10] http://www.oecd.org/fr/fiscalite/beps/l-ocde-livre-une-analyse-qui-revele-que-les-reformes-proposees-de-la-fiscalite-internationale-auraient-un-impact-considerable.htm.

Aucun commentaire

Vous devez être connecté pour laisser un commentaire. Connectez-vous.