Liste des articles

Vue 30 fois

18 juillet 2018

Évolutions des revenus et du pouvoir d’achat des retraités français

Publié par

Jean-Michel Hourriez

| Retraites

L’opinion française s’inquiète d’une détérioration de la situation des retraités relativement aux actifs. Lorsqu’on les interrogeait en 2006 sur le niveau de vie moyen des retraités, 37 % des Français estimaient qu’il était meilleur que celui de l’ensemble de la population, contre 33 % moins bon[1]. En 2017, 60 % des Français estiment au contraire qu’il est moins bon, et 67 % des actifs anticipent que leur niveau de vie à la retraite sera moins bon que celui de l’ensemble de la population, cette proportion s’élevant à 72 % chez les moins de 35 ans. Les données observées ou projetées par le Conseil d’orientation des retraites (COR) permettent de faire la part entre les idées reçues et les anticipations correctes.

Par ailleurs, les pensions ne constituent qu’une composante des revenus des retraités. Pour apprécier leur niveau de vie, il faut prendre en compte les autres revenus, notamment les revenus du patrimoine qui représentent une part importante des revenus des retraités (15,0 % en 2015). Il convient également de tenir compte du fait que les retraités ont moins souvent des enfants à charge que les actifs. Il est donc habituel de comparer le niveau de vie, c’est-à-dire, pour un individu donné, le revenu disponible du ménage auquel il appartient rapporté au nombre d’unités de consommation[4] dans ce ménage. Notons que le revenu disponible ne tient pas compte des aides financières que les retraités apportent souvent à leurs enfants.

En 2015, le niveau de vie moyen des retraités est légèrement supérieur à celui de l’ensemble de la population, le ratio entre les deux étant de 105,6 %[5]. En outre les retraités sont plus souvent propriétaires de leur logement que le reste de la population ; ce ratio s’élève ainsi à 109,6 % si le niveau de vie tient compte des loyers imputés[6], nets des intérêts d’emprunt payés par les accédants à la propriété.

Enfin, les inégalités de niveau de vie sont plus réduites parmi les retraités que dans l’ensemble de la population, avec un rapport interdécile[7] de 2,9 (contre 3,5) et un taux de pauvreté[8] de 7,2 % (contre 14,2 %) en 2015.

La parité de niveau de vie entre retraités et actifs observée aujourd’hui en France apparaît comme une situation exceptionnelle. La situation des retraités n’est pas aussi favorable à l’étranger : dans la plupart des pays de l’OCDE (Allemagne, Royaume-Uni, Espagne, USA, Japon, etc.), le niveau de vie des plus de 65 ans est sensiblement inférieur à celui de la population et leur taux de pauvreté plus élevé. En France, la situation des retraités était moins bonne que celle des actifs par le passé, et elle pourrait redevenir moins bonne dans le futur. C’est ce que montre l’analyse des évolutions passées et futures des pensions et du niveau de vie des retraités.

Deux mécanismes jouent sur l’augmentation de la pension moyenne. D’une part, les pensions sont revalorisées comme les prix, si bien que chaque retraité conserve en principe son pouvoir d’achat d’année en année tout au long de sa retraite. D’autre part, la croissance entraine une progression des salaires au fil des générations, d’où en principe une progression de la pension moyenne au fil des générations ; ainsi les nouveaux retraités perçoivent des pensions supérieures à ceux qui décèdent, d’où une élévation permanente de la pension moyenne de l’ensemble des retraités (effet noria).

Dans les faits, les évolutions sont plus complexes. D’une part, certains retraités ont perdu du pouvoir d’achat au cours de leur retraite, leur pension nette étant revalorisée moins vite que les prix. D’autre part, la pension moyenne ne progresse pas toujours au fil des générations.

Ces pertes de pouvoir d’achat peuvent expliquer que les retraités expriment souvent un sentiment de dégradation de leur situation personnelle. Malgré tout, la pension moyenne augmente, car l’effet noria l’emporte sur ces pertes de pouvoir d’achat.

[caption id="attachment_3388" align="aligncenter" width="750"] Cas type de cadre

Cas type de cadre

[caption id="attachment_3389" align="aligncenter" width="750"] Cas type de non-cadre

Cas type de non-cadre

[caption id="attachment_3390" align="aligncenter" width="750"] Cas type de fonctionnaire catégorie B

Cas type de fonctionnaire catégorie B

Lecture : au bout de 26 années de retraite, un cadre né en 1932 a vu son pouvoir d’achat baisser de 10 % par rapport à sa première année de retraite.

Source : COR.

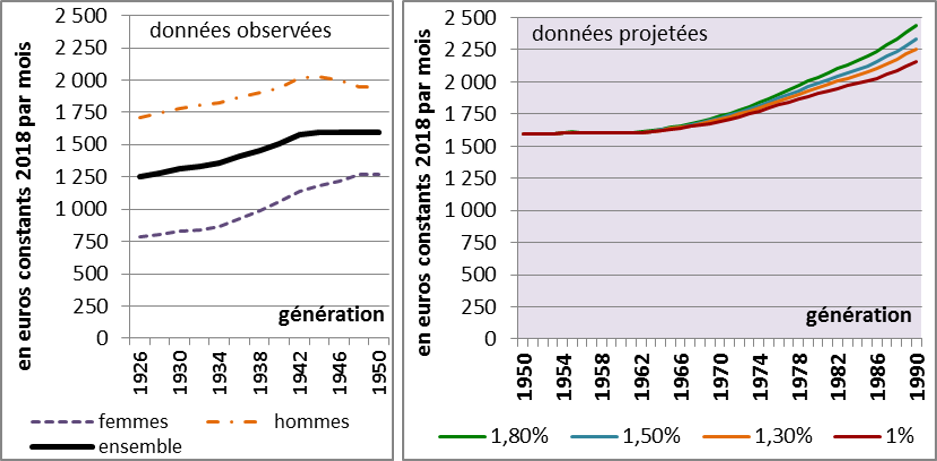

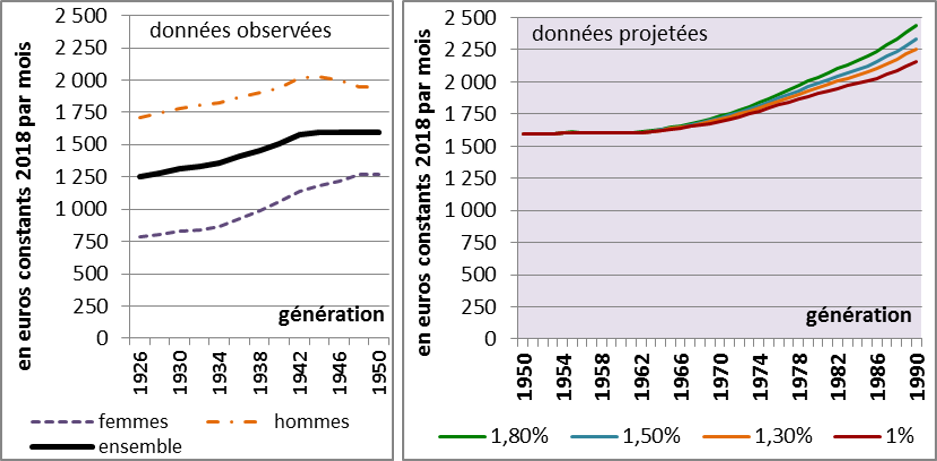

Jusqu’aux premières générations du baby-boom, les pensions ont fortement progressé au fil des générations, malgré la baisse des taux de remplacement : entre les générations 1926 et 1946, la pension moyenne d’une génération était supérieure de 1,3 % (0,9 % pour les hommes et 2,3% pour les femmes) à la génération née un an plus tôt. En effet, outre la progression des salaires et la montée de l’activité féminine, particulièrement rapides pour ces générations, d’autres facteurs structurels jouaient à la hausse, comme l’extension du salariat[9] et des régimes complémentaires de salariés[10].

A partir des premières générations du baby-boom, la progression des carrières s’est ralentie : les taux de remplacement continuant à baisser, la pension moyenne ne progresserait presque plus entre les générations 1946 et 1966 (voir graphique). Ce résultat issu des projections du COR reste assez fragile, car tous les régimes ne sont pas en mesure de projeter les pensions par génération ; mais il est corroboré par les projections du modèle Destinie de l’INSEE[11], et la DREES observe que la pension moyenne a stagné entre les générations 1946 et 1950 : elle augmente encore pour les femmes, mais elle se met à baisser pour les hommes.

Pour les générations plus jeunes (nées après 1975), les pensions progresseraient à nouveau au fil des générations, au rythme de la croissance des revenus d’activité (soit entre +1 % et +1,8 % par an selon les hypothèses retenues par le COR). En effet, selon la législation actuelle, les paramètres de calcul des pensions n’évoluent plus à partir de la génération 1973, d’où une stabilisation des taux de remplacement.

Avec ces évolutions irrégulières, l’augmentation de la pension moyenne des retraités (effet noria) est plus ou moins rapide selon les périodes : par le passé, elle était plus rapide que celle du revenu moyen des Français, d’où une amélioration de la situation relative des retraités ; dans un avenir proche, elle serait au contraire moins rapide, d’où une dégradation de leur situation relative. On retrouve ces évolutions en termes de niveau de vie.

Lecture : le montant brut moyen de la pension de droit propre s’élève à 1 600 € par mois pour les personnes nées en 1950 ; pour celles nées en 1990, il se situerait entre 2 150 € et 2 450 € selon l’hypothèse de croissance des salaires retenue par le COR (entre +1 % et +1,8 % par an).

Note : la pension est estimée à l’âge de 66 ans (graphique de gauche) ou 68 ans (graphique de droite).

Champ : retraités résidant en France.

Sources : DREES, EIR et modèle ANCETRE (données observées); projections du COR.

Depuis le milieu des années 1990, la parité de niveau de vie entre actifs et retraités est atteinte. Le niveau de vie moyen des retraités et celui des actifs ont progressé parallèlement de 1996 à 2010, puis la crise a entrainé entre 2010 et 2015 une baisse du niveau de vie de la population active qui a relativement épargné les retraités. Au contraire, en 2018, le niveau de vie relatif des retraités baisse d’environ 2 points avec la hausse de la CSG, couplée avec la diminution des cotisations chômage et maladie pour les salariés.

En projection, dans tous les scénarios du COR, le niveau de vie des retraités progresserait moins vite que celui des actifs, si bien que le niveau de vie des retraités rapporté à celui de l’ensemble de la population baisserait (cette baisse relative étant plus rapide si l’on retient une hypothèse de croissance forte des salaires) et retrouverait des valeurs proches de celles observées dans les années 1980.

Lecture : en 2015, le niveau de vie moyen des retraités représente 105,6 % de celui de l’ensemble de la population. En 2070, ce ratio se situerait entre 77 et 89 % selon l’hypothèse de croissance des salaires (entre +1 % et +1,8 % par an).

Sources : INSEE, enquêtes Revenus fiscaux (données observées) ; projections du COR complétées par le modèle DESTINIE de l’INSEE.

Pour apprécier la portée des projections présentées ici, rappelons qu’elles reposent sur la législation actuelle. La réforme systémique annoncée ne les remet pas nécessairement en cause, si elle conserve la générosité du système. En revanche, des déséquilibres financiers persistants du système de retraite pourraient conduire à de nouveaux ajustements des trois leviers de l’équilibre du système : taux de cotisation, âge de la retraite ou montant des pensions. Si ce dernier levier était actionné, les projections des pensions et du niveau de vie présentées ici seraient remises en question. Selon les projections du COR, l’équilibre du système actuel est assuré à long terme avec une croissance des salaires supérieure ou égale à 1,5 % par an.

Par ailleurs, les projections du COR n’intègrent pas d’éventuelles modifications des comportements suite à la baisse relative des pensions, les assurés étant supposés maintenir dans le futur les mêmes comportements de départ à la retraite que ceux observés aujourd’hui (départ dès que l’assuré obtient le taux plein). Ainsi, avec la législation actuelle, l’âge de départ augmenterait pour se stabiliser à 64 ans à partir de la génération 1975. S’ils jugeaient insuffisant le montant de leur future pension, les assurés pourraient – dans la mesure de leurs possibilités - reporter davantage leur âge de départ.

[1] Source Baromètre DREES.

[2] Source DREES, modèle ANCETRE.

[3] Source INSEE, comptabilité nationale.

[4] 1 unité de consommation (uc) pour le 1er adulte, 0,5 uc par personne de 14 ans et plus, 0,3 uc par enfant de moins de 14 ans.

[5] Source INSEE, ERFS.

[6] Loyers fictifs imputés aux propriétaires de leur résidence principale, correspondant à la valeur locative de leur logement.

[7] Rapport entre les niveaux de vie des 10% les mieux lotis et des 10% les moins bien lotis.

[8] Le taux de pauvreté est défini comme 60 % du niveau de vie médian.

[9] Les régimes de salariés versent des pensions plus élevées que les régimes de non-salariés.

[10] L’affiliation aux régimes complémentaires est devenue obligatoire à partir du début des années 1970, et les taux de cotisation minimum ont augmenté au cours des années 1990.

[11] Voir Marino A., 2014, « Vingt ans de réformes des retraites : quelle contribution des règles d’indexation ? », INSEE Analyses n°17, avril 2014.

1. La situation des retraités est actuellement satisfaisante

En 2016, la pension de droit propre (hors réversion) d’un retraité résidant en France s’élève en moyenne à 1 360 € par mois, nets de prélèvements sociaux : 1 760 € pour un homme et 1 020 € pour une femme[2]. Ce montant paraît faible comparé au revenu d’activité moyen (2 290 € nets par mois[3]), mais on compare ici l’ensemble des retraités, y compris ceux qui ont peu travaillé, aux actifs en emploi à un instant donné.Par ailleurs, les pensions ne constituent qu’une composante des revenus des retraités. Pour apprécier leur niveau de vie, il faut prendre en compte les autres revenus, notamment les revenus du patrimoine qui représentent une part importante des revenus des retraités (15,0 % en 2015). Il convient également de tenir compte du fait que les retraités ont moins souvent des enfants à charge que les actifs. Il est donc habituel de comparer le niveau de vie, c’est-à-dire, pour un individu donné, le revenu disponible du ménage auquel il appartient rapporté au nombre d’unités de consommation[4] dans ce ménage. Notons que le revenu disponible ne tient pas compte des aides financières que les retraités apportent souvent à leurs enfants.

En 2015, le niveau de vie moyen des retraités est légèrement supérieur à celui de l’ensemble de la population, le ratio entre les deux étant de 105,6 %[5]. En outre les retraités sont plus souvent propriétaires de leur logement que le reste de la population ; ce ratio s’élève ainsi à 109,6 % si le niveau de vie tient compte des loyers imputés[6], nets des intérêts d’emprunt payés par les accédants à la propriété.

Enfin, les inégalités de niveau de vie sont plus réduites parmi les retraités que dans l’ensemble de la population, avec un rapport interdécile[7] de 2,9 (contre 3,5) et un taux de pauvreté[8] de 7,2 % (contre 14,2 %) en 2015.

La parité de niveau de vie entre retraités et actifs observée aujourd’hui en France apparaît comme une situation exceptionnelle. La situation des retraités n’est pas aussi favorable à l’étranger : dans la plupart des pays de l’OCDE (Allemagne, Royaume-Uni, Espagne, USA, Japon, etc.), le niveau de vie des plus de 65 ans est sensiblement inférieur à celui de la population et leur taux de pauvreté plus élevé. En France, la situation des retraités était moins bonne que celle des actifs par le passé, et elle pourrait redevenir moins bonne dans le futur. C’est ce que montre l’analyse des évolutions passées et futures des pensions et du niveau de vie des retraités.

2. Les évolutions des pensions

Contrairement aux idées reçues, la situation des retraités ne se dégrade pas dans l’absolu : la pension moyenne de l’ensemble des retraités augmente constamment en euros constants d’année en année. On l’observe dans le passé et on le projette dans le futur. La situation relative des retraités peut cependant se dégrader, si le salaire moyen augmente plus vite que la pension moyenne.Deux mécanismes jouent sur l’augmentation de la pension moyenne. D’une part, les pensions sont revalorisées comme les prix, si bien que chaque retraité conserve en principe son pouvoir d’achat d’année en année tout au long de sa retraite. D’autre part, la croissance entraine une progression des salaires au fil des générations, d’où en principe une progression de la pension moyenne au fil des générations ; ainsi les nouveaux retraités perçoivent des pensions supérieures à ceux qui décèdent, d’où une élévation permanente de la pension moyenne de l’ensemble des retraités (effet noria).

Dans les faits, les évolutions sont plus complexes. D’une part, certains retraités ont perdu du pouvoir d’achat au cours de leur retraite, leur pension nette étant revalorisée moins vite que les prix. D’autre part, la pension moyenne ne progresse pas toujours au fil des générations.

L’évolution du pouvoir d’achat d’un retraité au cours de sa retraite

Le COR a reconstitué sur cas-types l’évolution de la pension nette au cours de la retraite pour diverses catégories et générations des retraités, compte tenu des revalorisations appliquées aux pensions et de l’évolution des prélèvements sociaux sur les pensions. Le pouvoir d’achat de la pension nette a souvent diminué au cours de la retraite, la diminution étant plus forte pour les générations nées au début des années 1930, pour les cadres et pour les retraités qui acquittent la CSG (voir graphique).Ces pertes de pouvoir d’achat peuvent expliquer que les retraités expriment souvent un sentiment de dégradation de leur situation personnelle. Malgré tout, la pension moyenne augmente, car l’effet noria l’emporte sur ces pertes de pouvoir d’achat.

Évolution du pouvoir d’achat de la pension nette depuis la date de départ à la retraite

[caption id="attachment_3388" align="aligncenter" width="750"]

Cas type de cadre

Cas type de cadre

[caption id="attachment_3389" align="aligncenter" width="750"]

Cas type de non-cadre

Cas type de non-cadre

[caption id="attachment_3390" align="aligncenter" width="750"]

Cas type de fonctionnaire catégorie B

Cas type de fonctionnaire catégorie B

Lecture : au bout de 26 années de retraite, un cadre né en 1932 a vu son pouvoir d’achat baisser de 10 % par rapport à sa première année de retraite.

Source : COR.

La progression de la pension moyenne au fil des générations

Avec la croissance, les salaires et par conséquent les pensions progressent en principe au fil des générations. Mais un mécanisme joue en sens contraire : les taux de remplacement (pension rapportée au salaire de fin de carrière) baissent à partir de la génération 1936, suite aux réformes successives (passage des 10 aux 25 meilleures années, indexation sur les prix, baisse du rendement des régimes complémentaires, etc.).Jusqu’aux premières générations du baby-boom, les pensions ont fortement progressé au fil des générations, malgré la baisse des taux de remplacement : entre les générations 1926 et 1946, la pension moyenne d’une génération était supérieure de 1,3 % (0,9 % pour les hommes et 2,3% pour les femmes) à la génération née un an plus tôt. En effet, outre la progression des salaires et la montée de l’activité féminine, particulièrement rapides pour ces générations, d’autres facteurs structurels jouaient à la hausse, comme l’extension du salariat[9] et des régimes complémentaires de salariés[10].

A partir des premières générations du baby-boom, la progression des carrières s’est ralentie : les taux de remplacement continuant à baisser, la pension moyenne ne progresserait presque plus entre les générations 1946 et 1966 (voir graphique). Ce résultat issu des projections du COR reste assez fragile, car tous les régimes ne sont pas en mesure de projeter les pensions par génération ; mais il est corroboré par les projections du modèle Destinie de l’INSEE[11], et la DREES observe que la pension moyenne a stagné entre les générations 1946 et 1950 : elle augmente encore pour les femmes, mais elle se met à baisser pour les hommes.

Pour les générations plus jeunes (nées après 1975), les pensions progresseraient à nouveau au fil des générations, au rythme de la croissance des revenus d’activité (soit entre +1 % et +1,8 % par an selon les hypothèses retenues par le COR). En effet, selon la législation actuelle, les paramètres de calcul des pensions n’évoluent plus à partir de la génération 1973, d’où une stabilisation des taux de remplacement.

Avec ces évolutions irrégulières, l’augmentation de la pension moyenne des retraités (effet noria) est plus ou moins rapide selon les périodes : par le passé, elle était plus rapide que celle du revenu moyen des Français, d’où une amélioration de la situation relative des retraités ; dans un avenir proche, elle serait au contraire moins rapide, d’où une dégradation de leur situation relative. On retrouve ces évolutions en termes de niveau de vie.

Pension moyenne par génération

Lecture : le montant brut moyen de la pension de droit propre s’élève à 1 600 € par mois pour les personnes nées en 1950 ; pour celles nées en 1990, il se situerait entre 2 150 € et 2 450 € selon l’hypothèse de croissance des salaires retenue par le COR (entre +1 % et +1,8 % par an).

Note : la pension est estimée à l’âge de 66 ans (graphique de gauche) ou 68 ans (graphique de droite).

Champ : retraités résidant en France.

Sources : DREES, EIR et modèle ANCETRE (données observées); projections du COR.

3. Les évolutions du niveau de vie des retraités

Jusque dans les années 1970, le niveau de vie moyen des retraités était très inférieur à celui de la population, avec beaucoup de pauvreté parmi les retraités. Entre 1970 et 1996, la situation des retraités s’est nettement améliorée, avec une forte augmentation du niveau de vie moyen et une forte baisse de la pauvreté.Depuis le milieu des années 1990, la parité de niveau de vie entre actifs et retraités est atteinte. Le niveau de vie moyen des retraités et celui des actifs ont progressé parallèlement de 1996 à 2010, puis la crise a entrainé entre 2010 et 2015 une baisse du niveau de vie de la population active qui a relativement épargné les retraités. Au contraire, en 2018, le niveau de vie relatif des retraités baisse d’environ 2 points avec la hausse de la CSG, couplée avec la diminution des cotisations chômage et maladie pour les salariés.

En projection, dans tous les scénarios du COR, le niveau de vie des retraités progresserait moins vite que celui des actifs, si bien que le niveau de vie des retraités rapporté à celui de l’ensemble de la population baisserait (cette baisse relative étant plus rapide si l’on retient une hypothèse de croissance forte des salaires) et retrouverait des valeurs proches de celles observées dans les années 1980.

Niveau de vie des retraités rapporté à celui de l’ensemble de la population

Lecture : en 2015, le niveau de vie moyen des retraités représente 105,6 % de celui de l’ensemble de la population. En 2070, ce ratio se situerait entre 77 et 89 % selon l’hypothèse de croissance des salaires (entre +1 % et +1,8 % par an).

Sources : INSEE, enquêtes Revenus fiscaux (données observées) ; projections du COR complétées par le modèle DESTINIE de l’INSEE.

Pour apprécier la portée des projections présentées ici, rappelons qu’elles reposent sur la législation actuelle. La réforme systémique annoncée ne les remet pas nécessairement en cause, si elle conserve la générosité du système. En revanche, des déséquilibres financiers persistants du système de retraite pourraient conduire à de nouveaux ajustements des trois leviers de l’équilibre du système : taux de cotisation, âge de la retraite ou montant des pensions. Si ce dernier levier était actionné, les projections des pensions et du niveau de vie présentées ici seraient remises en question. Selon les projections du COR, l’équilibre du système actuel est assuré à long terme avec une croissance des salaires supérieure ou égale à 1,5 % par an.

Par ailleurs, les projections du COR n’intègrent pas d’éventuelles modifications des comportements suite à la baisse relative des pensions, les assurés étant supposés maintenir dans le futur les mêmes comportements de départ à la retraite que ceux observés aujourd’hui (départ dès que l’assuré obtient le taux plein). Ainsi, avec la législation actuelle, l’âge de départ augmenterait pour se stabiliser à 64 ans à partir de la génération 1975. S’ils jugeaient insuffisant le montant de leur future pension, les assurés pourraient – dans la mesure de leurs possibilités - reporter davantage leur âge de départ.

[1] Source Baromètre DREES.

[2] Source DREES, modèle ANCETRE.

[3] Source INSEE, comptabilité nationale.

[4] 1 unité de consommation (uc) pour le 1er adulte, 0,5 uc par personne de 14 ans et plus, 0,3 uc par enfant de moins de 14 ans.

[5] Source INSEE, ERFS.

[6] Loyers fictifs imputés aux propriétaires de leur résidence principale, correspondant à la valeur locative de leur logement.

[7] Rapport entre les niveaux de vie des 10% les mieux lotis et des 10% les moins bien lotis.

[8] Le taux de pauvreté est défini comme 60 % du niveau de vie médian.

[9] Les régimes de salariés versent des pensions plus élevées que les régimes de non-salariés.

[10] L’affiliation aux régimes complémentaires est devenue obligatoire à partir du début des années 1970, et les taux de cotisation minimum ont augmenté au cours des années 1990.

[11] Voir Marino A., 2014, « Vingt ans de réformes des retraites : quelle contribution des règles d’indexation ? », INSEE Analyses n°17, avril 2014.

1 Commentaire

Vous devez être connecté pour laisser un commentaire. Connectez-vous.