L’impact du QE de la BCE sur les taux longs en zone euro

Les déterminants traditionnels des taux longs

Les taux souverains à long terme en zone euro dépendent principalement de quatre facteurs :i) le taux d’inflation anticipé: souhaitant se prémunir du risque inflationniste, les investisseurs incluent une prime d’inflation dans la rémunération demandée aux emprunteurs : ils cherchent à protéger leur rendement réel (le taux d’intérêt qu’ils vont recevoir après prise en compte de l’évolution des prix à la consommation).

ii) les taux d’intérêt à court terme: ceux-ci sont fixés par la Banque Centrale Européenne (BCE) dans le cadre de sa politique monétaire (dont le principal objectif est la stabilité de l’inflation à un niveau inférieur mais proche de 2 %). La corrélation entre les taux courts et les taux longs est positive, l’écart entre les deux reflétant une prime de maturité dépendante notamment des anticipations des taux courts futurs et de l’écart d’échéance. Le degré de corrélation varie selon l'échéance des taux longs (plus cette dernière est éloignée, moins l’influence des taux courts est forte).

iii) les finances publiques: plus elles paraissent solides, moins l’État emprunteur sera obligé de payer un taux d’intérêt important. À l’inverse, un niveau de déficit ou de dette publique élevé augmente le risque de défaut sur les obligations de l'État, incitant les prêteurs à demander un taux d’intérêt plus important.

iv) les taux d’intérêt internationaux: compte tenu de la large ouverture des marchés financiers locaux aux marchés internationaux, les taux longs de la zone euro sont également étroitement liés aux taux pratiqués dans le reste du monde, en particulier à ceux des États-Unis, première puissance économique mondiale et financière avec une dette ample dans une devise de référence. Les taux d’intérêt américains dépendent eux-mêmes de facteurs propres à leur économie (anticipations d’inflation, finances publiques, taux à court terme).

v) des facteurs de structure[1] captés par la constante (liquidité du marché, réglementation, etc.).

Les déterminants traditionnels des taux longs remis en cause par le QE

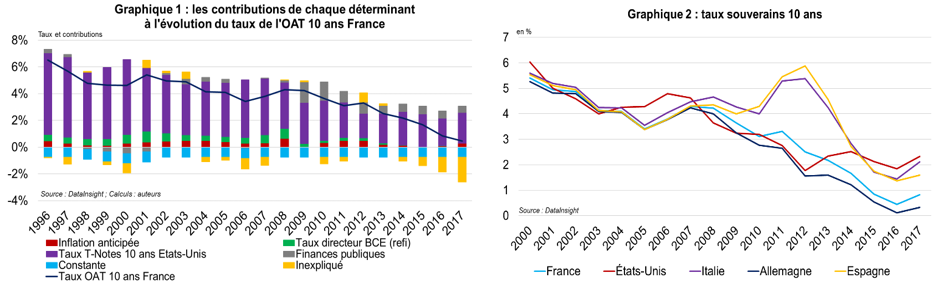

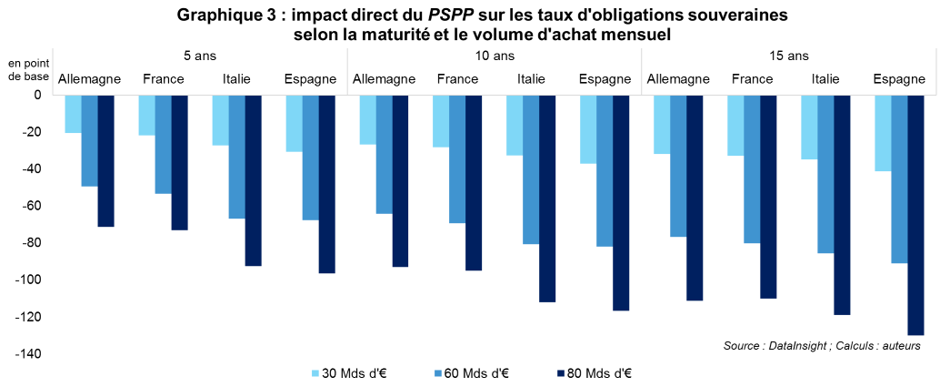

La contribution de chaque déterminant à l’évolution historique des taux souverains n’est pas homogène. Comme le montrent nos estimations pour le taux de référence de l’État français (OAT) à 10 ans (cf. graphique 1), le principal facteur explicatif historique est… le taux d’intérêt américain ! Alors que le modèle « historique » explique plutôt bien l’évolution de l’OAT 10 ans avant le Public Sector Purchase Programme (PSPP), sa mise en place en 2015 est associée à une erreur (contribution de l’inexpliqué) qui n’a eu de cesse de progresser, suggérant que ce modèle n’est plus en mesure d’expliquer la dynamique des taux en zone euro depuis cette date. Le programme phare du Quantitative Easing (QE) a profondément modifié les déterminants des taux longs en zone euro. Le QE a fortement réduit l’influence des déterminants historiques, notamment celle des taux internationaux sur les taux longs des pays de la zone euro. Le volume d’achat de la BCE est d’une telle ampleur (en moyenne, entre 2015 et 2017, il a couvert près de quatre fois les émissions nettes de titres souverains en zone euro !) que l’élasticité aux taux longs souverains américains s’est effondrée, comme en témoigne l’écart entre le niveau des taux 10 ans américain et ceux de la France depuis 2015 (cf. graphique 2). La mise en place du QE a aussi été concomitante avec l’écrasement des primes de risques de la France, l’Espagne et l’Italie face à l’Allemagne, et cela en dépit de finances publiques moins saines qu’outre-Rhin, suggérant une moindre influence de la situation budgétaire de chaque État sur ses conditions d’emprunt à long terme. Enfin, les taux d’intérêt directeurs de la BCE ont également perdu de leur influence. Fixés à 0 (taux de refinancement) ou à un niveau légèrement négatif (taux de dépôt) depuis 2014, ils ne constituent plus l’instrument de politique monétaire privilégié par la BCE pour guider les taux à long terme, celui-ci ayant été supplanté par le QE. En revanche, le QE aurait accru le rôle des anticipations d’inflation dans la dynamique des taux longs : la BCE justifiant le PSPP par le décrochage des anticipations de moyen-long terme, ce sont donc celles-ci qui conditionnent en large partie le volume et la durée du programme d’achat de la BCE. En somme, depuis la mise en place du PSPP, les taux souverains à long terme en zone euro seraient, selon nos travaux, en large partie influencés par deux principaux déterminants : le programme d’achat de la BCE et les anticipations d’inflation.

Une modélisation des taux longs avec prise en compte du QE

Afin de tenter de comprendre la dynamique des taux longs en zone euro ces dernières années et, au passage, de quantifier l’impact direct du PSPP sur ces taux, nous proposons d’estimer un nouveau modèle, dit « QE ». Notre objectif est d’évaluer son influence sur les taux souverains nominaux et réels (obligations indexées sur l’inflation) des quatre principales économies de la zone euro (Allemagne, France, Italie et Espagne), et sur différentes maturités (5, 10 et 15 ans)[3]. Deux variables explicatives sont utilisées : les anticipations d’inflation[2] et l’évolution du volume d’achat de titres (net des réinvestissements) du PSPP par l’Euro système, publié chaque mois par la BCE.Les estimations sont réalisées sur données mensuelles à partir de début 2014 et jusqu’à fin 2017. Le modèle théorique « QE » (dont les estimations fournissent des résultats satisfaisants en termes de robustesse statistique) se présente sous la forme suivante :

Yit = ?0i + ?1i ?Xit + ?2i Zit + ?it

avec Yit : les taux d’obligations souveraines du pays i à la date t ;Xt : les achats de titres du pays i à la date t ;

Zit : les anticipations d’inflation du pays i à la date t ;

?0i : la constante du modèle ;

?1i : le coefficient du programme d’achat de titres souverains par la BCE relatif au pays i ;

?2i : le coefficient des anticipations d’inflation relatif au pays i ;

et ?it : le terme d'erreur.

Un impact significatif à la fois sur le niveau des taux nominaux et réels, la pente de la courbe et les spreads souverains

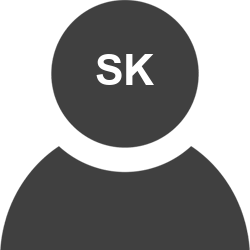

Les principaux résultats obtenus sont les suivants :- Le QE aurait eu un impact direct négatif significatif sur les taux d’intérêt nominaux à long terme (5, 10 et 15 ans) des obligations souveraines des quatre principaux pays de la zone euro (cf. graphique 3). A titre d’exemple, pour les taux à maturité 10 ans de la France, l’impact direct du PSPP aurait été de 95 points de base (pb) au plus fort du programme (80 mds€ d’achat par mois pour l’ensemble de la zone euro). Au rythme d’achat effectif depuis janvier 2018 (30 mds€/mois pour l’ensemble de la zone euro), l’effet direct du PSPP abaisserait le Bund 10 ans de près de 30 pb.

- Le QE aplatirait la pente de la courbe des taux des principales économies de la zone euro. Nos estimations montrent, en effet, que plus la maturité des obligations souveraines est longue, plus l’impact du QE est élevé (cf. graphique 3). Par exemple, dans le cas de la France, l’effet du QE sur les taux serait environ 50 % plus élevé pour les OAT 15 ans que pour les OAT 5 ans, et 16 % plus élevé par rapport aux OAT 10 ans. Ce résultat est cohérent avec le fait que le programme d’achat de la BCE incite les investisseurs à la recherche de rendement à notamment reporter leurs achats vers des actifs obligataires souverains au rendement plus élevé et donc de plus longue maturité que la moyenne des achats de la BCE (environ 7,5 ans pour les OAT).

- Le QE aurait réduit les écarts de rendements (spreads) des obligations souveraines entre les pays de la zone euro. L’impact du PSPP sur le rendement des obligations souveraines de la France, et surtout l’Italie et l’Espagne, serait plus élevé que sur celui de l’Allemagne (cf. graphique 3), et cela quelles que soient les maturités considérées. Selon nos estimations, au plus fort du programme (80 mds€/mois), les achats ont accentué la baisse des spreads vis-à-vis de l’Allemagne, pour la France, l’Italie et l’Espagne d’environ respectivement -5,-20 et -25 pb sur les taux 10 ans.

- Le QE aurait surtout un effet sur les taux réels. En comparaison aux estimations obtenues sur les taux nominaux à maturité proche, nos résultats suggèrent, dans le cas de la France, que l’intégralité de la baisse des taux nominaux à 5 ans liée au PSPP passerait par les taux réels (servi sur les OATi). Cette proportion, relativement moins marquée sur les maturités plus longues, resterait toutefois importante : 64 % pour les taux à échéance 10 ans et 56 % pour ceux à 15 ans.

[1] Par construction, les estimations économétriques captent un effet moyen sur la période d’estimation retenue.

[2] Pour les taux réels, faute de données suffisamment disponibles, seule la France a été traitée.

[3] Approchées par le break-even pour les estimations réalisées sur les taux réels et par la variation annuelle de l’indice des prix à la consommation (IPC) pour les estimations réalisées sur les taux nominaux. Les anticipations d’inflation à long terme mesurées par les swaps d’inflation à 5 ans dans 5 ans ont aussi été testées pour les taux nominaux, les résultats obtenus ne sont pas significativement différents.

1 Commentaire

Il s’agit bien d’un modèle linéaire multiple.

Après s’être assuré du bon respect des conventions usuelles d’estimation de ce type de modèle (multicolinéarité des variables explicatives, résidus normaux, homoscédastiques et non-autocorrélés, etc.), le calcul des contributions s’obtient en multipliant le coefficient estimé de chaque variables explicatives obtenu dans la régression, par la valeur observée de cette variable explicative à chaque instant t. La somme de ces contributions permet de retomber sur l’estimation de la variable expliquée (ici le taux OAT 10 ans) par le modèle pour l’ensemble des t. La contribution de « l’inexpliqué » correspond à l’écart, à chaque t, entre l’observation de la variable expliquée et celle estimée par le modèle.

Cordialement,

Sylvain Baillehache

Vous devez être connecté pour laisser un commentaire. Connectez-vous.